Las esperanzas de que la vacunación pueda poner fin a la pandemia de coronavirus están impulsando dos rotaciones paralelas en el mercado de valores de EE. UU.

Primero, la perspectiva de un regreso a la normalidad económica está levantando las acciones de sectores “perdedores del Covid” a expensas de los “ganadores del Covid” que prosperaron durante la pandemia. Como resultado, el petróleo y el gas, los REIT minoristas, las aerolíneas, los hoteles y complejos turísticos y similares ahora están superando al hardware tecnológico, los minoristas en línea y el oro.

Segundo, la expectativa de tasas más altas a medida que las perspectivas de crecimiento se ven impulsadas por el lanzamiento de la vacuna y el estímulo monetario y fiscal sostenido, está elevando las acciones de “valor” que son baratas en relación con las ganancias actuales y que, por lo tanto, pueden considerarse de corta duración. Mientras tanto, las acciones de “crecimiento” que son caras en comparación con las ganancias actuales y, por lo tanto, son de larga duración, están luchando en términos relativos. En este entorno, el sector financiero puede proporcionar una cobertura contra un fuerte aumento de las tasas largas y el sector de commodities frente al alza en las expectativas de inflación.

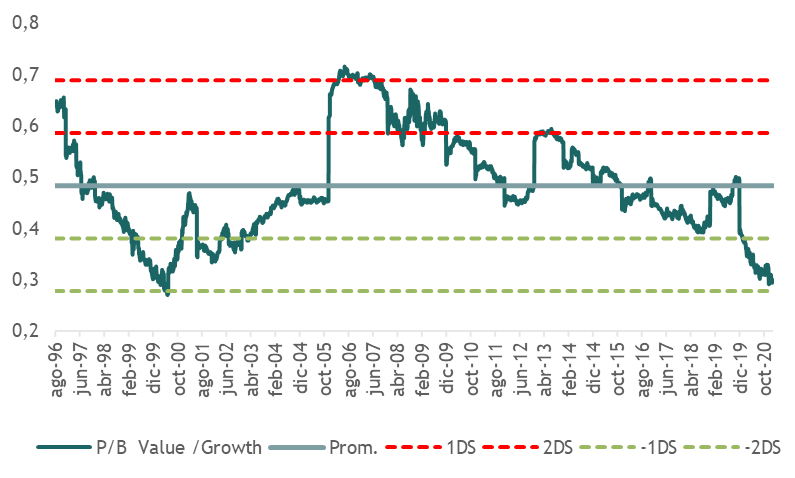

Las valorizaciones relativas entre value y growth, siguen cercanas a mínimos de 20 años.

Valorización relativa Value / Growth

Desempeño relativo Value / Growth vs Tasas de interés